La disciplina delle società di comodo o non operative si applica a società di capitali, società di persone e a tutte le altre società ed enti di ogni tipo indipendentemente dal regime contabile che è stato adottato.

L’introduzione nel nostro ordinamento di questa disciplina ha lo scopo di “penalizzare” quindi disincentivare la costituzione di società con il solo scopo di evasione ed elusione della legge quindi che non svolgono effettivamente un’attività commerciale.

È stata la legge 727/1994, in particolare con l’art.30, che ha introdotto il concetto di società di comodo; tale legge è stata poi integrata dall’art.2 del Decreto Legge 138/2011 (legge 148/2011).

Società di comodo

Una società è considerata di comodo quando non supera il test dei ricavi ovvero i ricavi presunti sono superiori dei ricavi effettivi.

La determinazione dei ricavi presunti si effettua applicando al valore medio dell’ultimo triennio di determinate tipologie di beni delle percentuali indicati dalla legge.

I ricavi effettivi si calcolano sommando tutte le componenti di reddito che risultano dal bilancio o dalle scritture contabili, escludendo i proventi straordinari; anch’essi si riferiscono al valore medio dell’ultimo triennio.

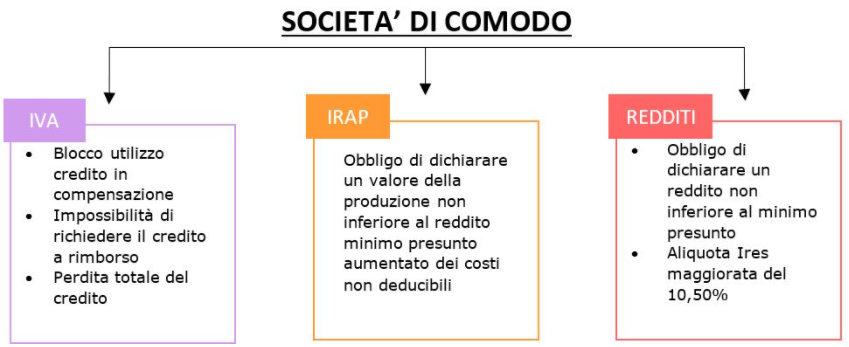

Lo status di “società di comodo” comporta degli specifici obblighi e delle specifiche limitazioni/penalizzazioni sia ai fini delle imposte sui redditi che ai fini Irap e Iva, così come riassunto nello schema che segue:

In Integrato GB

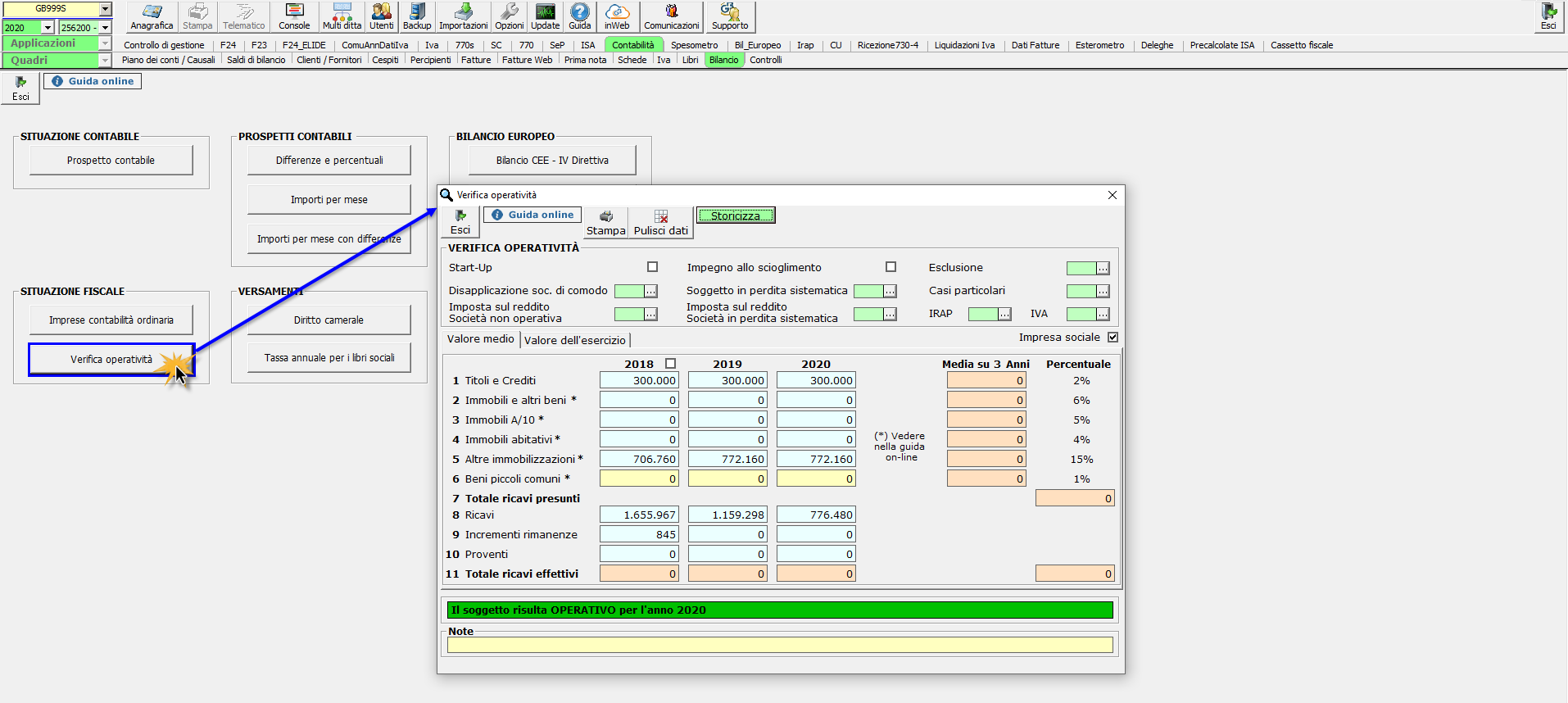

Nel software Integrato la gestione della verifica operatività è comune alle seguenti applicazioni:

- Contabilità – sezione “Bilancio”

- Dichiarazione Iva/Iva Base – quadro VA

- Dichiarazione Irap – quadro IS

- Redditi – quadro RS

E consente il riporto simultaneo dei dati in tutte le predette applicazioni.

Domande frequenti relativamente all’utilizzo della gestione

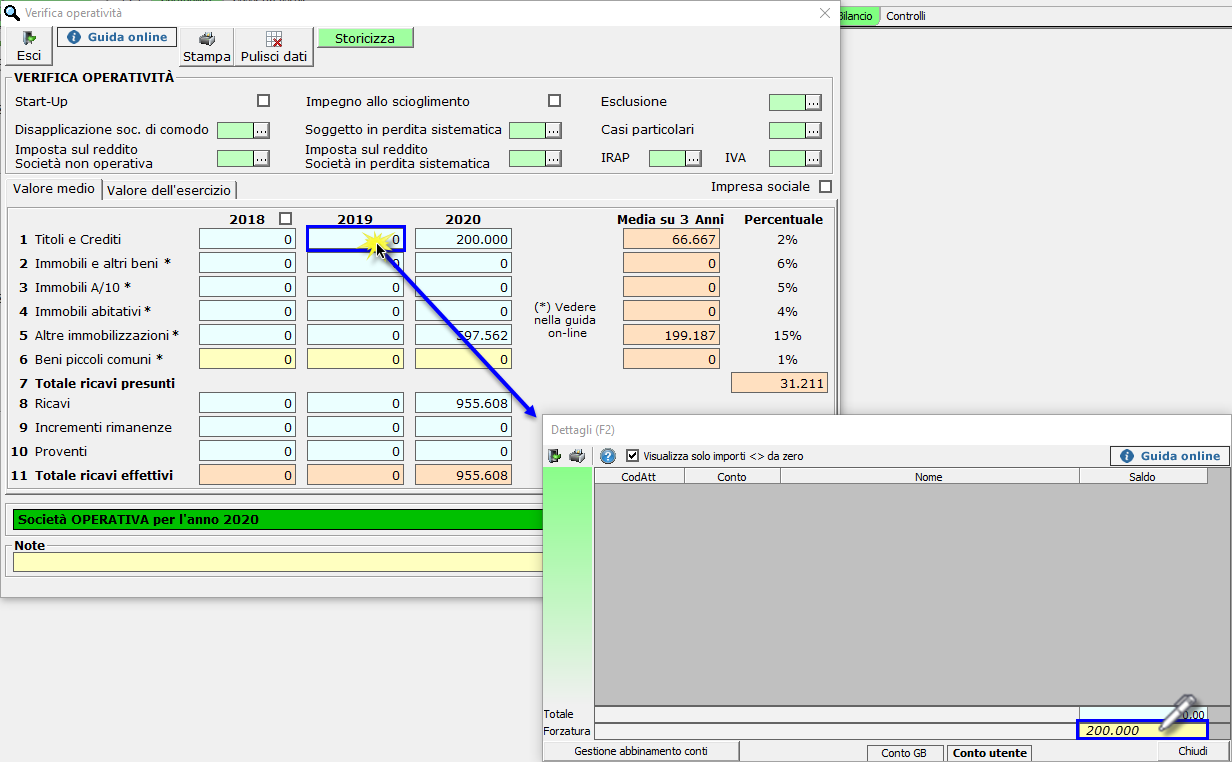

1) Primo anno di utilizzo del software, i dati dell’anno 2020 sono riportati dalla contabilità ma come si compilano le colonne degli anni 2019 e 2018 che non sono registrati con GB?

Per l’inserimento dei dati, relativi alle annualità che non sono state registrate con GB è necessario effettuare doppio click nella cella azzurra di interesse quindi indicare l’importo nella cella “forzatura”.

2) Ditta al primo anno di attività. Come procedere?

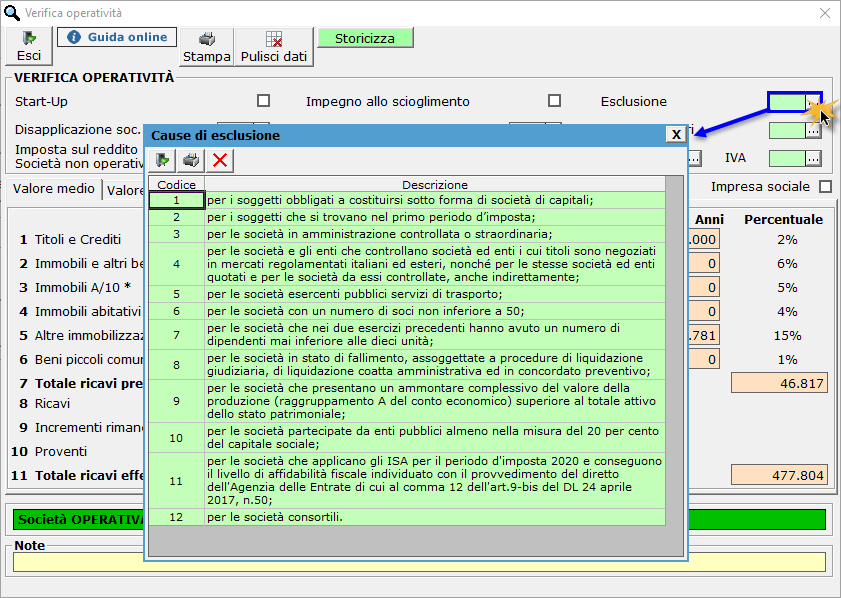

Se la ditta è al primo anno di attività, ai fini della compilazione della maschera della verifica operatività, è necessario indicare in anagrafica l’anno di attribuzione della partita Iva.

In automatico sarà apposto il check in corrispondenza in corrispondenza dell’anno 2018, per escludere l’annualità dal calcolo. È comunque necessario indicare manualmente l’apposita causa di esclusione.

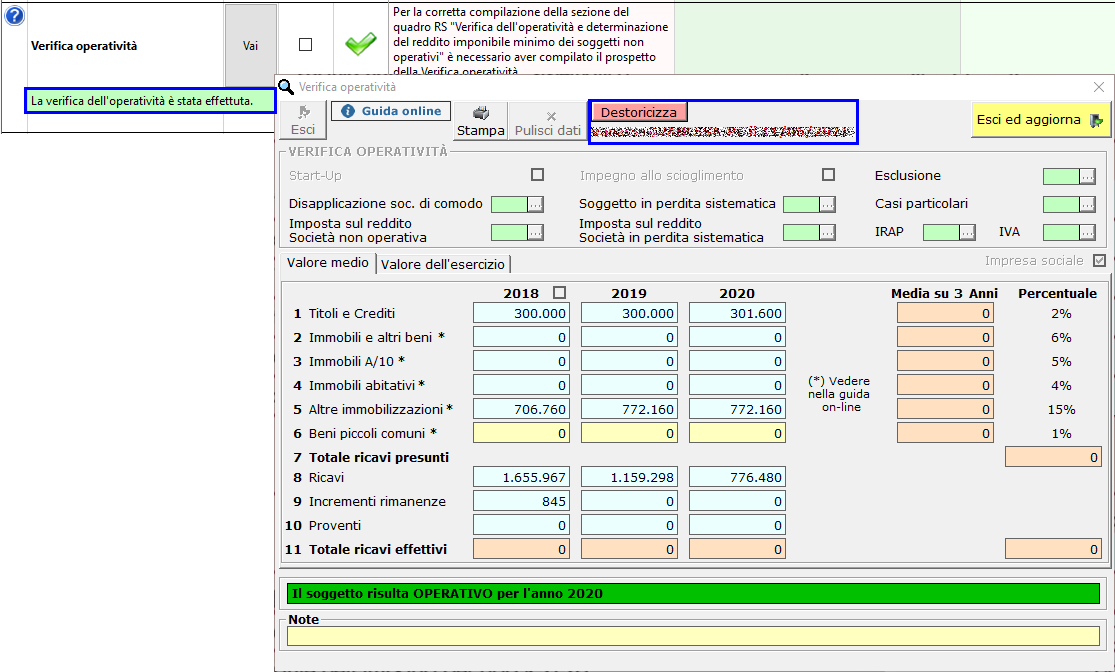

3) Cosa fare quando la gestione segnala che i dati non sono in linea con quelli in contabilità?

I dati contabili sono riportati nella gestione in automatico dalla contabilità. Una volta storicizzata la gestione i dati non vengono più aggiornati ma, nel caso in cui l’utente abbia effettuato delle modifiche alla contabilità, il software visualizza che i dati non sono in linea, quindi potrebbero essere variati rispetto al momento in cui la gestione è stata storicizzata.

Per aggiornare i dati è sufficiente destoricizzare la gestione, cliccando “destoricizza”.

N.B. Se oltre alla verifica operatività sono state storicizzate anche le applicazioni redditi (SC o SP) e/o Irap, è necessario destoricizzarle prima di sbloccare l’operatività.

Una volta destoricizzata la gestione i dati saranno automaticamente aggiornati.

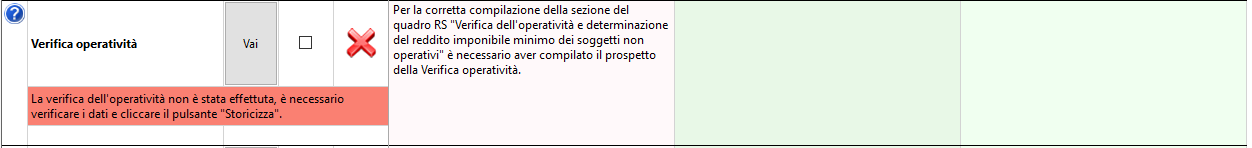

4) La gestione dell’operatività è stata completata ma il relativo controllo non risulta evaso. Perché?

Lo stato della verifica operatività, nei modelli di dichiarazione dei redditi SC, SP e ENC è monitorato con la gestione dei controlli preliminari.

Il controllo sarà “verde” quindi evaso se la gestione è “storicizzata” e i dati della contabilità sono in linea con quelli riportati nella maschera.

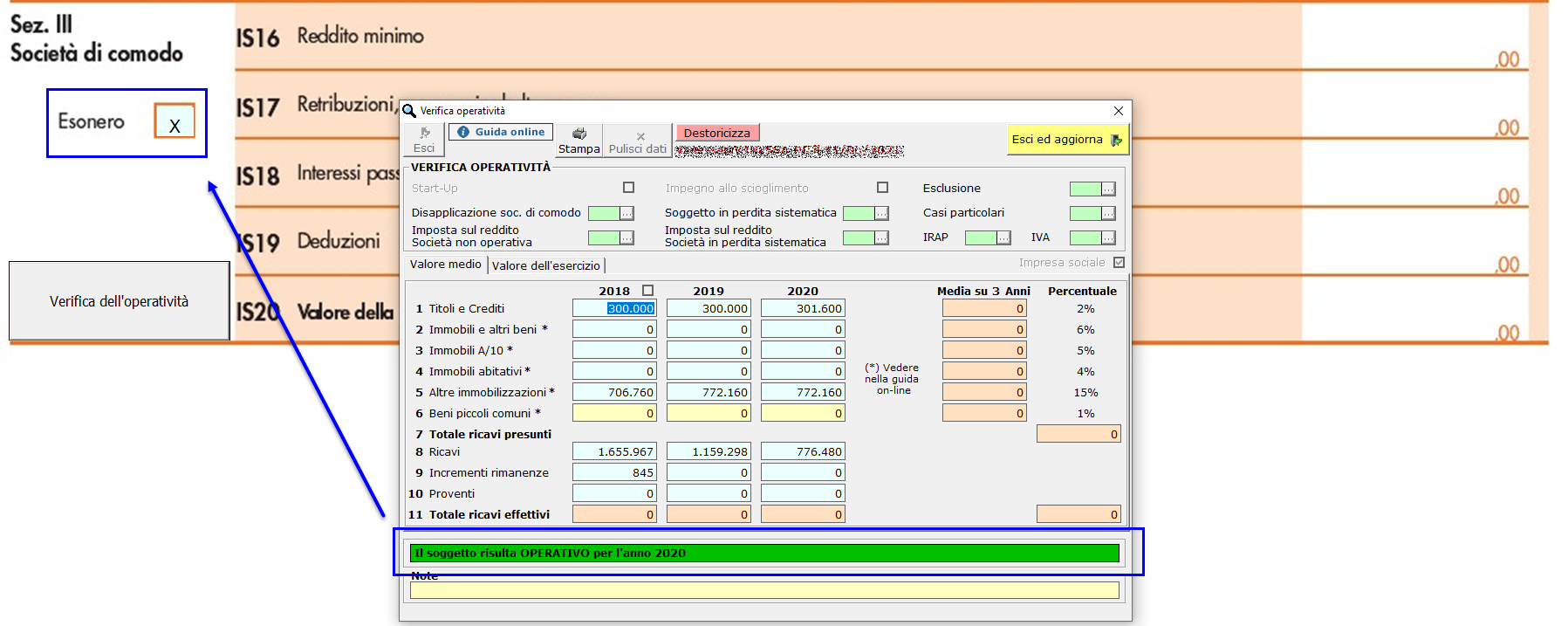

5) Dichiarazione Irap, ho completato la verifica operatività e sono risultato “operativo”. Perché non viene abilitata la sezione del quadro IS?

Nel caso in cui la società risulti operativa, nel quadro IS, della dichiarazione Irap deve essere apposto il flag sulla casella “esonero” e i righi da IS16 a IS20 non devono essere compilati.

Diversamente, se la società risulta NON operativa, il flag nella casella “esonero” non viene apposto dal software e sono sbloccati i campi da IS16 a IS20 in modo da determinare un valore della produzione calcolato sul reddito minimo, aumentato delle retribuzioni sostenute per il personale dipendente, dei compensi spettanti ai collaboratori coordinati e continuativi, di quelli per prestazioni di lavoro autonomo non esercitate abitualmente e degli interessi passivi.

Per ulteriori informazioni è possibile consultare la guida on-line relativa.

Applicazioni Software collegate all’articolo:

Articoli correlati:

RIV/11