Dal 14 marzo 2016 è disponibile in GBsoftware il calcolo del “Super ammortamento” previsto dall’art.8 della legge di stabilità 2016 ai soli fini delle imposte sui redditi.

La norma prevede che, ai fini delle imposte sui redditi, per i soggetti titolari di reddito d’impresa e per gli esercenti arti e professioni che effettuano investimenti in beni materiali strumentali nuovi dal 15 ottobre 2015 al 31 dicembre 2016, con esclusivo riferimento alla determinazione delle quote di ammortamento, il costo di acquisizione è maggiorato del 40%.

L’agevolazione consiste nell’incrementare il costo di acquisto fiscale del bene del 40% e sul costo così determinato calcolare gli ammortamenti, rimanendo fisse le percentuali di ammortamento previsto dal decreto ministeriale 31.12.1998.

Per il primo anno di ammortamento (ridotto alla metà per le imprese per i professionisti intero) valgono i criteri generali, cioè nel primo anno di entrata in funzione del bene, la maggiorazione del 40% si applica alla metà della quota di ammortamento ordinariamente deducibile. La maggiorazione rileva anche nel periodo di imposta di realizzo del bene in cui la quota di ammortamento è ragguagliata ai giorni di possesso.

Dal punto di vista operativo, l’ammortamento maggiorato non impatta in alcun modo sull’imputazione del conto economico delle quote di ammortamento dei beni, che restano ancorate ai coefficienti tabellari di cui al decreto 31 dicembre 1988, poiché la maggiorazione è fruita tramite una variazione in diminuzione nella dichiarazione dei redditi ed ha efficacia solo per la determinazione dell’imponibile Ires o Irpef. Essa non deve essere rilevata né ai fini dell’Irap e ne negli studi di settore.

AMBITO OGGETTIVO:

Sono inclusi nell’agevolazione solo i beni materiali strumentali nuovi acquisiti nel periodo che parte dal 15 ottobre 2015 al 31 dicembre 2016 con alcune esclusioni:

- beni immateriali,

- beni immobili,

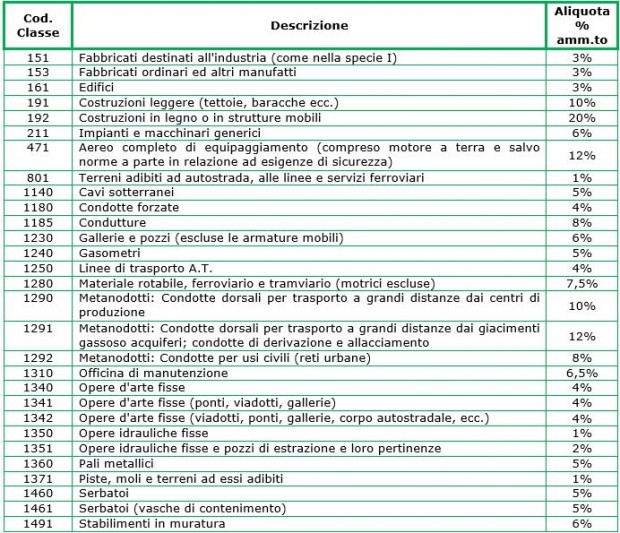

- beni materiali ammortizzabili per i quali si applicano aliquote di ammortamento inferiori al 6,5%,

- investimenti in fabbricati e costruzioni,

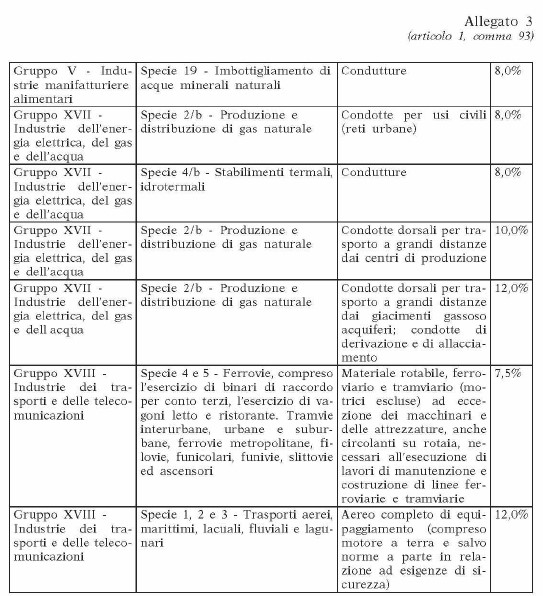

- investimenti in beni di cui all’allegato n.3 annesso alla legge di stabilità.

IN CONTABILITA’ GB…

Eseguendo l’up-date del software, è stata rilasciata la procedura per eseguire il calcolo del “Super Ammortamento”.

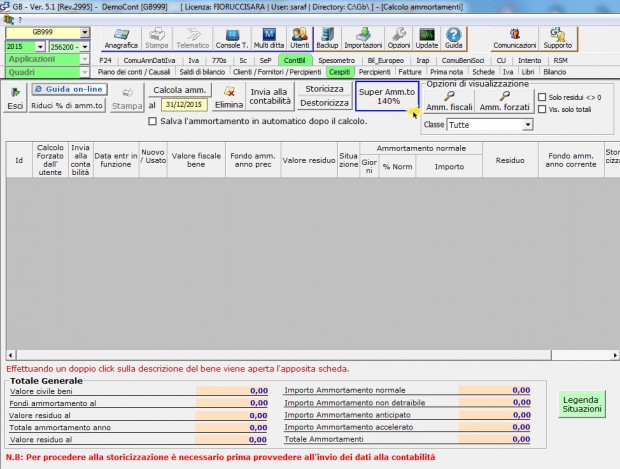

In Contabilità GB, il calcolo del “Super Ammortamento” si esegue da:

- “ContBil 2015”

- “Cespiti”

- “Beni Materiali – Calcolo Ammortamento”

- “Super Amm.to 140%”

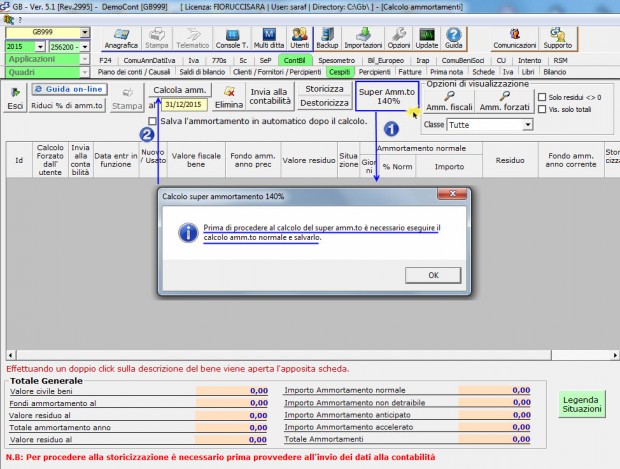

Per accedere è necessario aver salvato l’ammortamento ordinario, altrimenti, tramite messaggio, l’utente viene avvertito che non è possibile eseguire il calcolo.

Effettuato il calcolo dell’amm.to ordinario, dal pulsante “Super Amm.to 140%”, si accede alla maschera per eseguire il calcolo del “super amm.to”.

All’interno saranno caricati solo i beni che:

- hanno data entrata in funzione a partire dal 15/10/2015 fino al 31/12/2016;

- abbiano il requisito di “nuovo”;

- come tipologia di possesso hanno:

- 1: proprietà

- 4: Leasing (Bene riscattato)

- 6: Comodato (amm/to effettuato da comodatario)

- non hanno aliquote di amm.to inferiori al 6,5%;

- non rientrano tra gli investimenti in fabbricati e costruzioni;

- non rientrano tra gli investimenti in beni di cui all’allegato n.3 annesso alla legge di stabilità.

Quindi le categorie di GB escluse dal calcolo del super amm.to sono:

Se in fase di caricamento del bene, è stata settata una categoria tra quelle sopra elencante i beni non saranno riportati all’interno della gestione del super ammortamento.

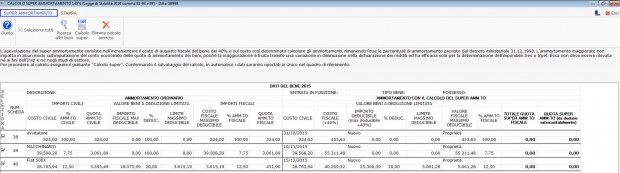

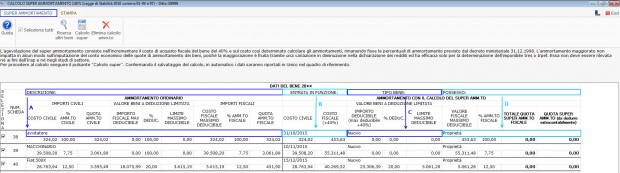

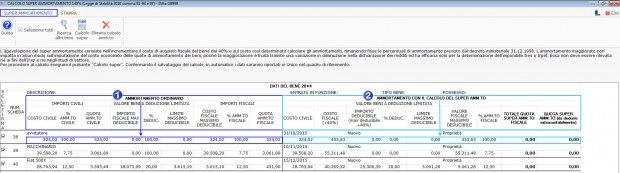

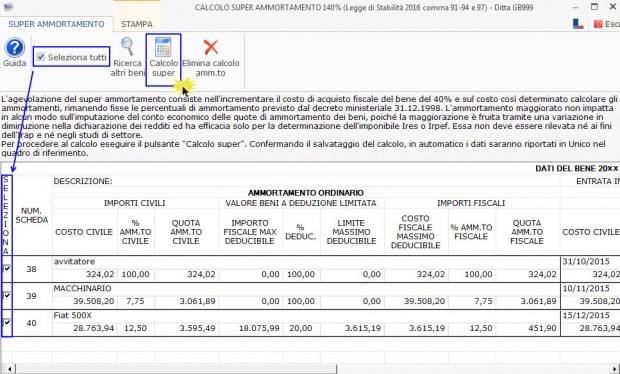

STRUTTURA DELLA MASCHERA DEL SUPER AMMORTAMENTO

Nella maschera per ogni bene nella prima riga viene riportato:

a. la descrizione

b. l’entrata in funzione

c. il tipo di bene

d. e il possesso

oltre che alla colonna “seleziona” e al numero delle scheda cespite.

La seconda riga invece è suddivisa in due parti:

- la prima sezione riguarda i dati dell’ammortamento “Ordinario”

- la seconda sezione i dati del calcolo del “Super Amm.to”

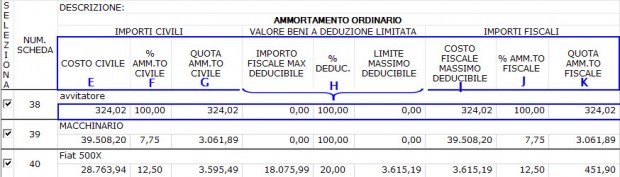

1° Sezione: AMMORTAMENTO ORDINARIO

Per ogni bene nella prima sezione viene riportato in automatico:

e. il costo civile

f. la % di amm.to civile

g. la quota calcolata di amm.to civile

h. l’importo, la % e il limite massimo deducibile in presenza di beni a deduzione limitata

i. il costo fiscale massimo deducibile

j. la % di amm.to fiscale

k. la quota calcolata di amm.to fiscale

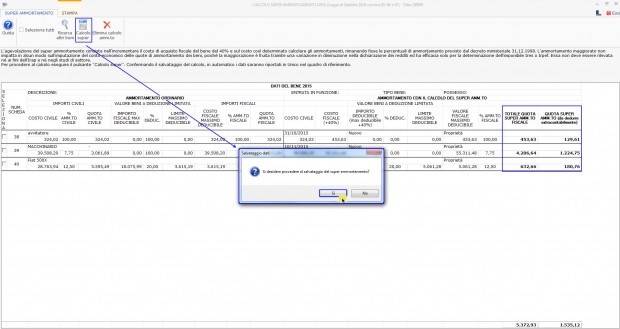

2° Sezione: AMMORTAMENTO CON IL CALCOLO DEL SUPER AMM.TO

Per ogni bene la seconda sezione è composta da:

l. costo civile

m. costo fiscale maggiorato del 40%: costo fiscale + ( costo fiscale*40/100)

n. importo maggiorato del 40%, la % e il limite massimo deducibile in presenza di beni a deduzione limitata

Per calcolare la quota del “super amm.to” è necessario selezionare i beni e cliccare nel pulsante

Il software visualizza i dati calcolati e richiede il salvataggio.

Nella maschera, nella parte in basso, viene riportato il totale delle quote del super amm.to e della quota extracontabile.

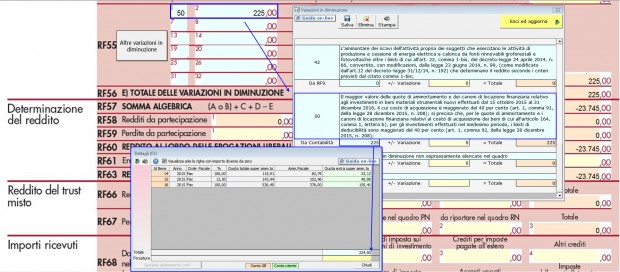

Il valore delle quote del super amm.to da dedurre extra-contabilmente sarà riportato in automatico negli appositi campi in Unico.

(immagine– quadro RF società di capitali)

Per eliminare il calcolo del super amm.to cliccare nel pulsante

Per maggiori informazioni si rimanda alla guida-online.

CA231 – FSA/06