La legge n.7 del 17 gennaio 2000 ha modificato la disciplina delle operazioni aventi per oggetto l’oro, distinguendo quello da investimento dall’oro industriale. Se l’operazione riguarda “l’oro da investimento” si applica l’esenzione Iva con opzione d’imponibilità, mentre nel caso di “oro industriale” si applica il meccanismo del Reverse Charge.

La definizione di “oro da investimento” è contenuta nel primo comma, punto 11, dell’art.10 del DPR 633/72 e ne riportiamo l’estratto:

a) oro in forma di lingotti o placchette di peso accettato dal mercato dell’oro, ma comunque superiore ad 1 grammo, di purezza pari o superiore a 995 millesimi, rappresentato o meno da titoli

b) monete d’oro di purezza pari o superiore a 900 millesimi, coniate dopo il 1800, che hanno o hanno avuto corso legale nel Paese di origine, normalmente vendute a un prezzo che non supera dell’80 per cento il valore sul mercato libero dell’oro in esse contenuto, incluse nell’elenco predisposto dalla Commissione delle Comunità europee ed annualmente pubblicato nella Gazzetta Ufficiale delle Comunità europee, serie C, sulla base delle comunicazioni rese dal Ministero del tesoro, del bilancio e della programmazione economica, nonché le monete aventi le medesime caratteristiche, anche se non comprese nel suddetto elenco

La definizione di “oro industriale” ricomprende l’oro diverso da quello da investimento, ossia il “materiale d’oro” di qualunque altra forma e purezza ed i prodotti semilavorati di purezza pari o superiore a 325 millesimi.

Rientrano nella definizione di oro industriale l’oro in lamine, i lingotti e le placchette non aventi i requisiti di peso, forma e purezza per essere considerati oro da investimento e i rottami d’oro non più idonei al consumo finale e pertanto destinati ad una successiva lavorazione o trasformazione (risoluzione n. 375/E del 28 novembre 2002).

Per l’oro da investimento l’art. 10, comma 1, punto 11 del DPR 633/72 prevede l’esenzione Iva per le cessioni e le operazioni finanziarie e le relative prestazioni di intermediazione, ad esclusione di quelle poste in essere dai soggetti che producono oro da investimento, o che trasformano l’oro in oro da investimento ovvero lo commerciano nei confronti di soggetti passivi Iva, nel caso in cui abbiano optato per l’applicazione dell’imposta.

Per l’oro industriale e l’argento puro, l’art. 17, comma 5, DPR 633/72 prevede l’assoggettamento ad Iva con il meccanismo del Reverse Charge. Il meccanismo del reverse charge si applica anche alle cessioni di oro da investimento imponibili per opzione e alle cessioni di argento puro (argento in lingotti o grani di purezza pari o superiore a 900 millesimi) qualora effettuate nei confronti di soggetti passivi d’imposta nel territorio dello Stato.

Nel GB le registrazioni delle operazioni dell’Oro (“Industriale” e “da Investimento” nel caso di opzione) e all’Argento Puro, siano esse acquisti o vendite, devono essere effettuate facendo attenzione all’utilizzo delle causali contabili e iva, per avere un corretto riporto nella liquidazione e nella dichiarazione Iva.

Registrazione fattura di vendita per cessione di oro/argento

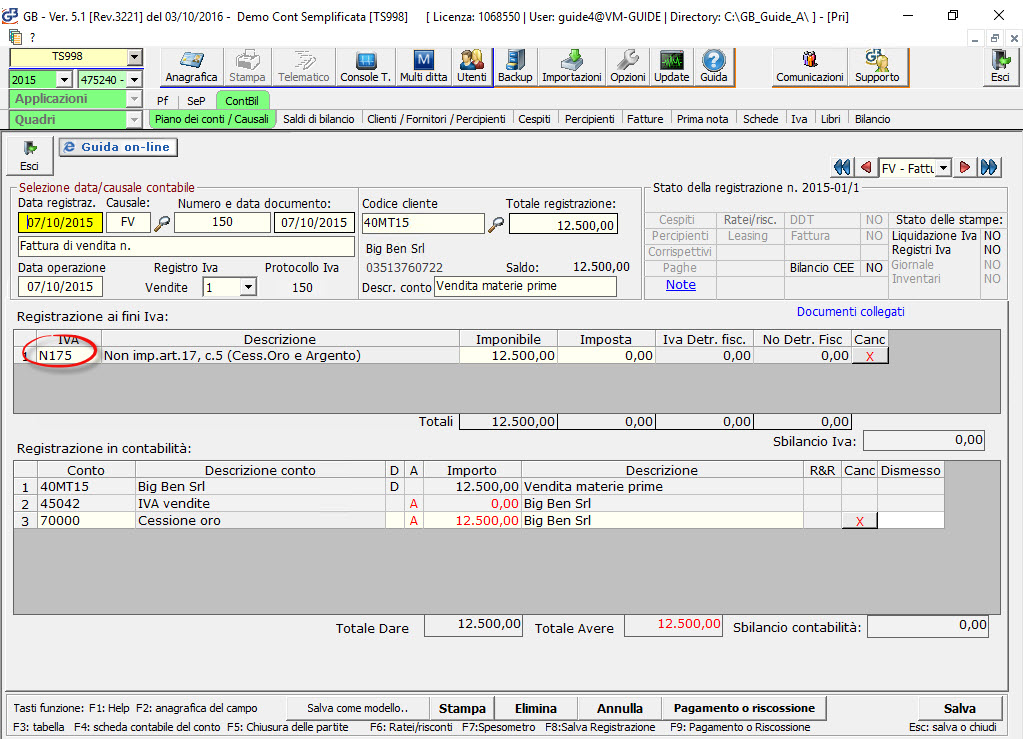

Caso pratico – registrazione fattura di vendita relativa alla cessione di Oro/Argento: il cedente non ha applicato l’imposta ai sensi dell’ art. 17, comma 5, DPR 633/72”; l’importo totale del documento è pari a 12.500 euro.

Causale contabile: può essere utilizzata la causale generica “FV – fattura di vendita”

Causale Iva: deve essere utilizzata la causale “N175 – Non imp.art.17, c.5 (Cess. Oro e Argento)”

Nella liquidazione Iva non si genera un debito d’imposta poiché l’operazione è “non imponibile”.

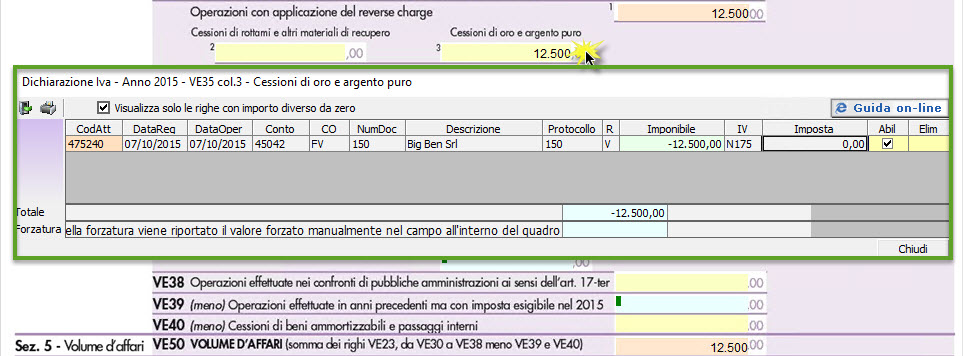

Nella dichiarazione Iva/Iva base l’operazione è riportata in automatico nel rigo VE35 campo 3.

Registrazione fattura di acquisto

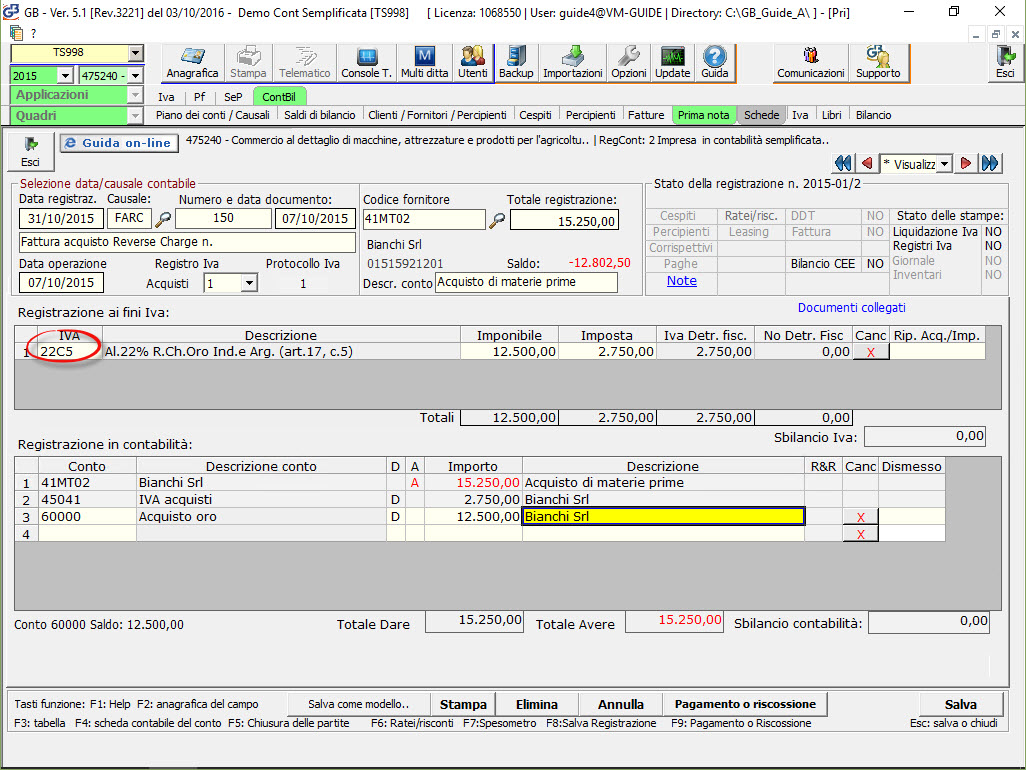

Caso pratico – registrazione fattura di acquisto relativa a “Oro industriale/Argento”: l’acquirente integra la fattura ricevuta, in cui non è stata applicata l’imposta ai sensi dell’ art. 17, comma 5, DPR 633/72, con l’aliquota da applicare e la relativa imposta. L’importo totale del documento ricevuto è pari a 12.500 euro; l’imposta è pari quindi a euro 2.750 (aliquota 22%).

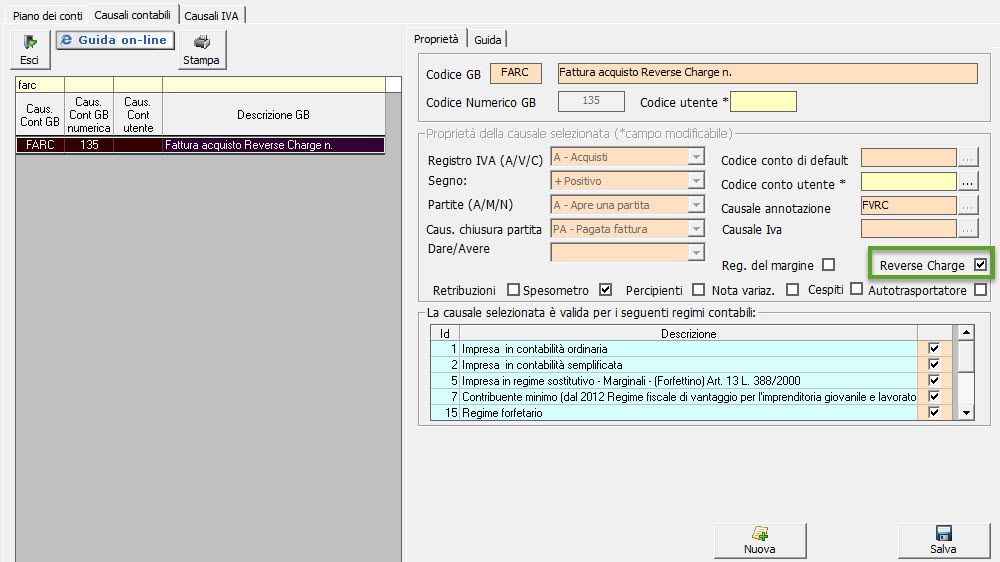

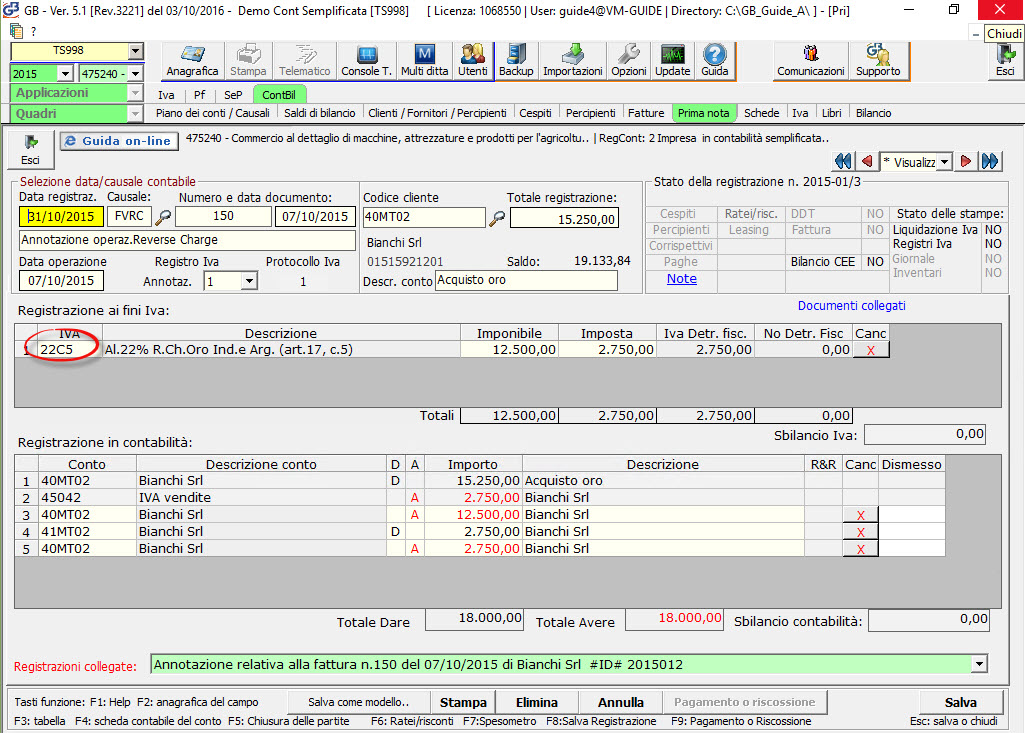

Causale Contabile: per registrare le fatture di acquisto GB propone la causale “FARC – Fattura acquisto Reverse Charge n.” che ha la proprietà “Reverse charge” attiva, poiché al salvataggio della registrazione nel registro degli acquisti, in automatico, sarà eseguita l’annotazione nel registro delle vendite.

Causali Iva: per registrare gli acquisti relativi a oro industriale e argento, come nel caso indicato, deve essere utilizzata la causale 22C5 – Al.22% R.Ch.Oro Ind.e Arg. (art.17, c.5); se l’acquisto si riferisce a Oro da Investimento e sulla fattura si fa riferimento all’art.17, deve essere utilizzata la causale 225C – Al.22% Rev.Ch.Oro Inv. (art.17, c.5)

Al salvataggio della registrazione dell’acquisto è prodotta in automatico l’annotazione nel registro delle vendite “Annotazioni” e il relativo giroconto Iva:

Nella registrazione dell’annotazione, il programma in automatico propone la causale FVRC – Annotazione operaz.Reverse Charge, indicata come “causale annotazione” nelle proprietà della causale contabile FARC e la causale Iva 22C5, già indicata nell’acquisto.

Per chi non volesse sfruttare l’automatismo proposto da GB è possibile utilizzare una causale contabile che non ha la proprietà “Reverse charge” attiva e registrare manualmente l’annotazione nel registro delle vendite. E’ comunque garantito il riporto nella dichiarazione Iva.

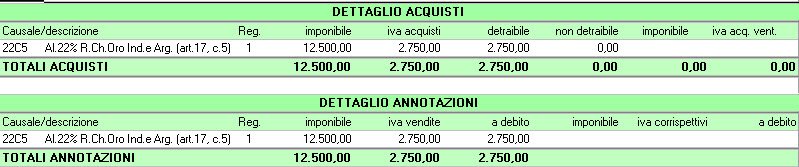

Nella liquidazione, l’Iva che si riferisce all’annotazione fatta nel registro sezionale delle vendite, gestito con l’automatismo del software, è evidenziata nell’apposita sezione “Dettaglio Annotazioni”; per chi esegue manualmente la registrazione dell’annotazione nel registro delle vendite la registrazione è riportata nella sezione della liquidazione Iva “Dettaglio vendite”.

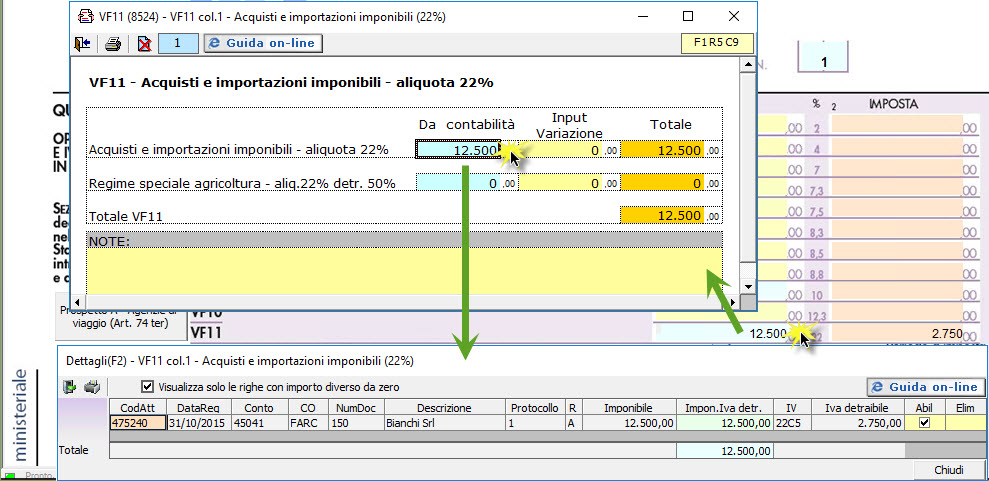

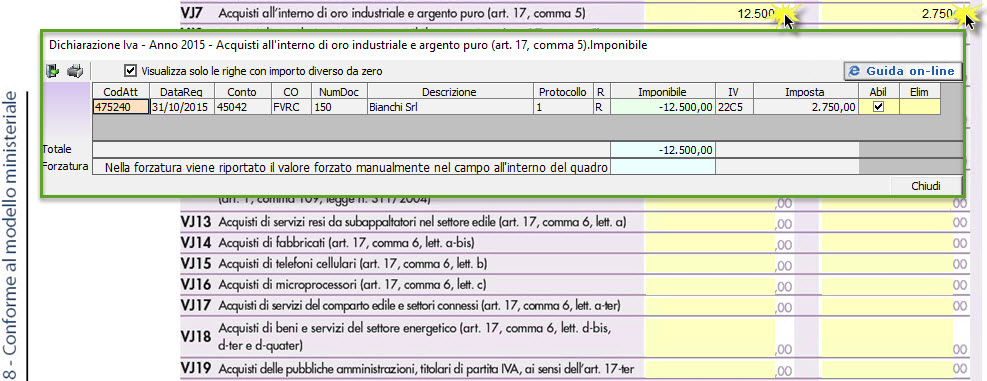

Nella dichiarazione Iva/Iva base l’operazione è riportata in automatico nel rigo VF11, relativamente alla registrazione dell’acquisto e nel rigo VJ7 relativamente alla registrazione dell’annotazione.

NB: le annotazioni relative agli acquisti di oro da investimento imponibile per opzione, registrate con la causale Iva “225C – Al.22% Rev.Ch.Oro Inv.” sono riportate nel rigo VJ8 della dichiarazione Iva.

Le causali indicate si riferiscono ad operazioni effettuate nell’ambito del territorio nazionale.

CB101- TM/3

TAG inversione contabilereverse chargereverse charge argentoreverse charge ororeverse charge oro da investimentoreverse charge oro industriale