Il Decreto Legislativo n. 142 del 2018 ha modificato l’art. 96 del TUIR, pertanto da quest’anno, quindi dall’anno imposta 2019, sono cambiate le regole di deducibilità degli interessi passivi e oneri assimilati per i soggetti IRES.

Tra le novità più rilevanti troviamo sicuramente quella sul calcolo del ROL che non viene più determinato in base ai valori di bilancio ma in base ai valori fiscali.

Le modifiche apportate all’art. 96 del TUIR sono state recepite nella sezione “Prospetto interessi passivi non deducibili” del modello di dichiarazione dei Redditi.

Novità dell’art. 96 del TUIR

L’art. 96 del TUIR ha recepito le seguenti modifiche:

- Gli interessi passivi e gli oneri finanziari assimilati sono interamente deducibili fino alla concorrenza dell’ammontare complessivo:

- Degli interessi attivi e proventi finanziari assimilati di competenza del periodo d’imposta

- Degli interessi attivi e proventi finanziari assimilati riportati da periodi d’imposta precedenti

L’eccedenza di interessi attivi non utilizzata ai fini della deducibilità degli interessi passivi dei periodi d’imposta precedenti può essere riportata in avanti senza limiti di tempo.

- L’eccedenza di interessi attivi non utilizzata ai fini della deducibilità degli interessi passivi dei periodi d’imposta precedenti può essere riportata in avanti senza limiti di tempo.

- Non è più previsto il riporto illimitato delle eccedenze di ROL, il riporto è previsto per 5 periodi d’imposta

- Il calcolo del ROL non avviene più in base ai valori di bilancio ma in base ai valori fiscali

- Per la deduzione di interessi passivi che non trovano capienza negli interessi attivi (dei precedenti periodi d’imposta + interessi attivi del periodo) deve essere utilizzato prioritariamente il 30% del ROL del periodo d’imposta e successivamente il 30% del ROL riportato dai precedenti periodi d’imposta precedenti, a partire dal meno recente.

Per gestire il passaggio tra le disposizioni del 2018 e quelle del 2019 il legislatore ha previsto delle norme transitorie:

- Gli interessi passivi non dedotti al 31/12/2018 possono essere dedotti in base alle nuove regole, dopo aver dedotto gli interessi passivi del periodo d’imposta, se residuano interessi attivi e/o ROL fiscale.

- Nel passaggio da ROL contabile a ROL fiscale è necessario evitare di comprendere due volte nel calcolo gli stessi elementi, quindi, non vanno considerati componenti che non hanno avuto rilevanza fiscale al 31/12/2018, poiché già compresi nel ROL contabile, che partecipano alla determinazione del reddito fiscale nel 2019.

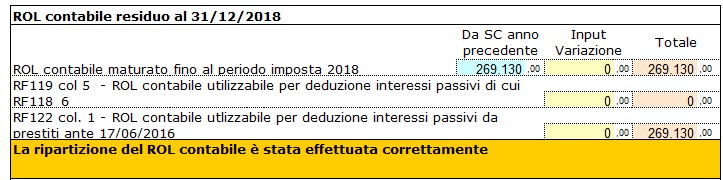

Il ROL maturato fino al 2018 è utilizzabile SOLO per dedurre gli interessi su prestiti stipulati fino al 17/06/2016.

Calcolo della deducibilità degli interessi passivi in GB

RF118 – Deducibilità degli interessi passivi fino a concorrenza degli interessi attivi

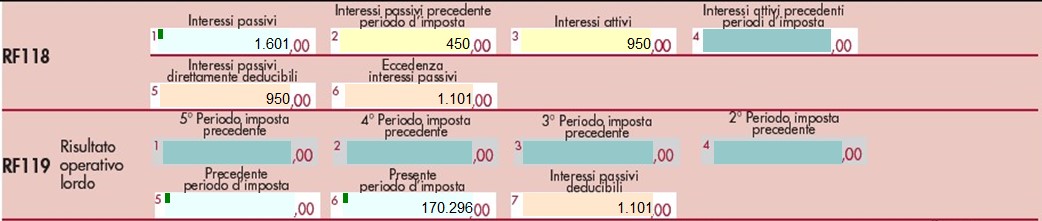

Nel rigo RF118 del quadro sono riportati gli interessi passivi contabilizzati nell’anno oggetto di dichiarazione e nel successivo campo 2 è riportata l’eccedenza di interessi passivi dal dichiarativo dell’anno precedente.

In RF118_3 sono riportati, dalla contabilità, gli interessi attivi. Il software determina in colonna 5 l’importo degli interessi passivi direttamente deducibili in base all’importo degli attivi e nel successivo campo 6 è indicata l’eccedenza la cui deducibilità sarà calcolata in base al 30% del ROL fiscale determinato nell’anno 2019.

Deducibilità degli interessi passivi in base al ROL contabile dell’anno precedente e al nuovo ROL fiscale

Nella sezione “Prospetto interessi passivi non deducibili” troviamo due gestioni fondamentali per la compilazione del quadro:

- determinazione del ROL fiscale

- determinazione della deducibilità degli interessi passivi

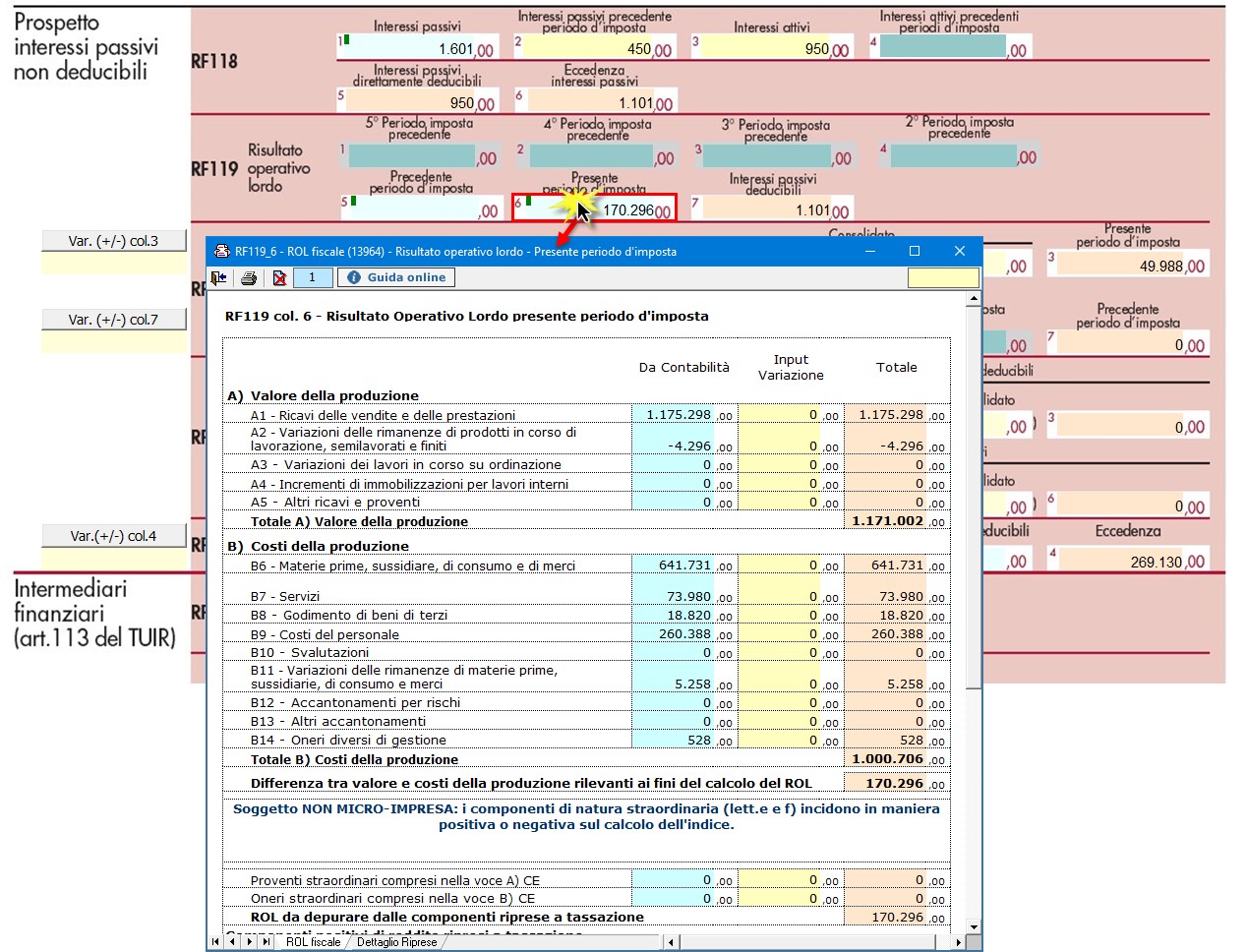

Determinazione del ROL fiscale

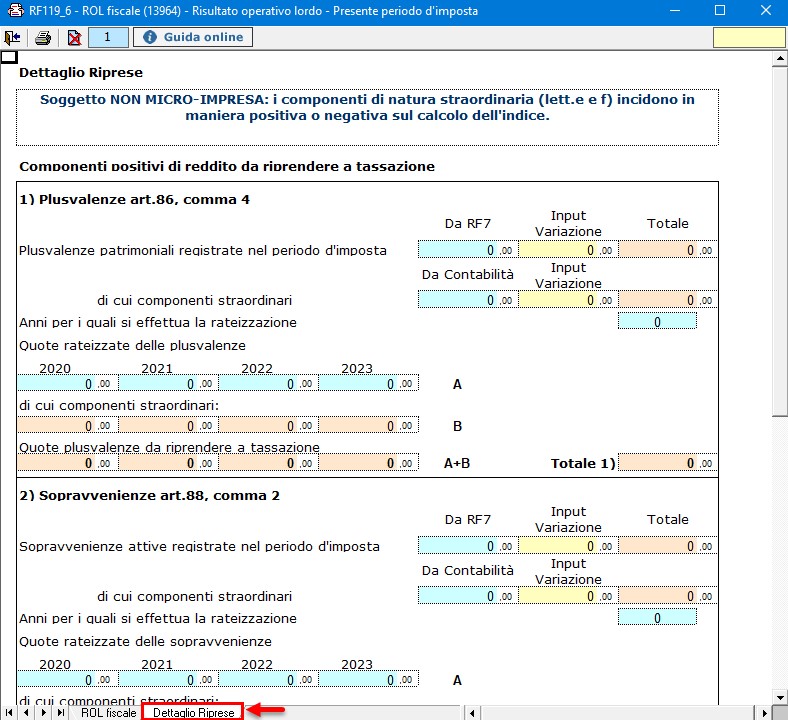

La gestione che consente la determinazione del ROL fiscale è suddivisa in due fogli:

- ROL fiscale

- Dettaglio imprese

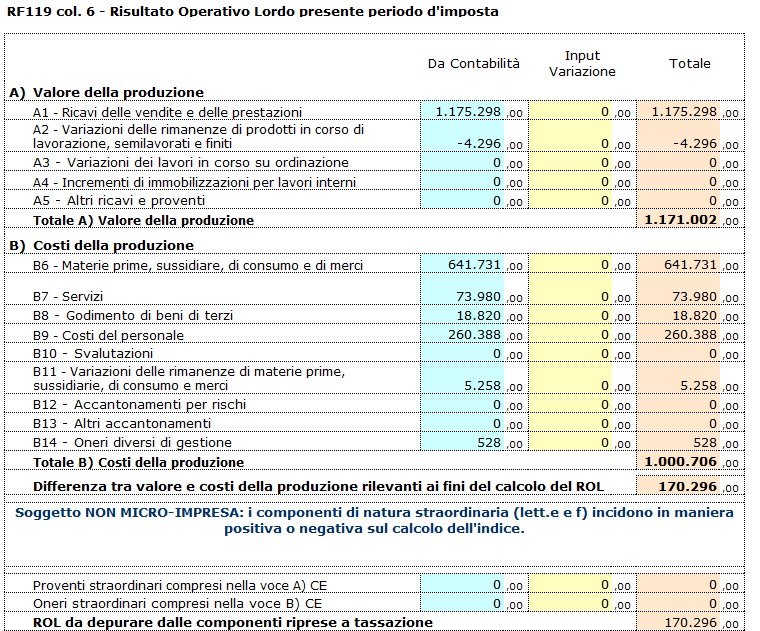

Nel 1° foglio è determinata la differenza tra valore e costi della produzione. A tale risultato sono aggiunti e/o sottratti eventuali proventi/oneri straordinari rispettivamente compresi nella voce A) e B) del conto economico se trattasi di un soggetto “Micro-Impresa”.

Tali variazioni non sono effettuate se il soggetto NON è “Micro-Impresa”.

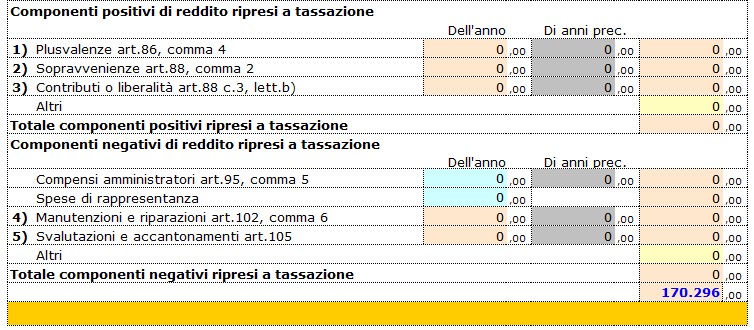

Sempre nel primo foglio troviamo componenti positivi e negativi di reddito ripresi a tassazione.

Il cui dettaglio è esposto nel secondo foglio.

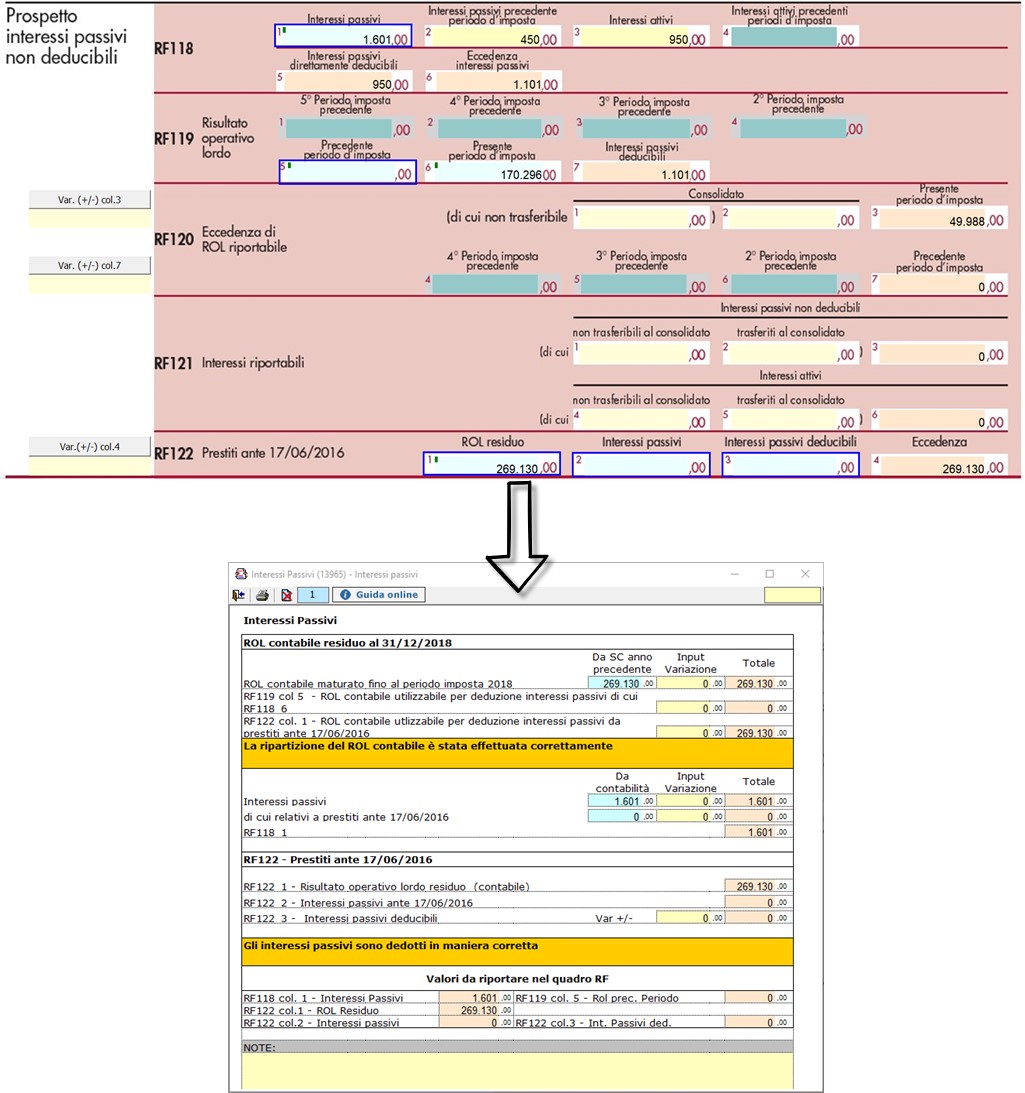

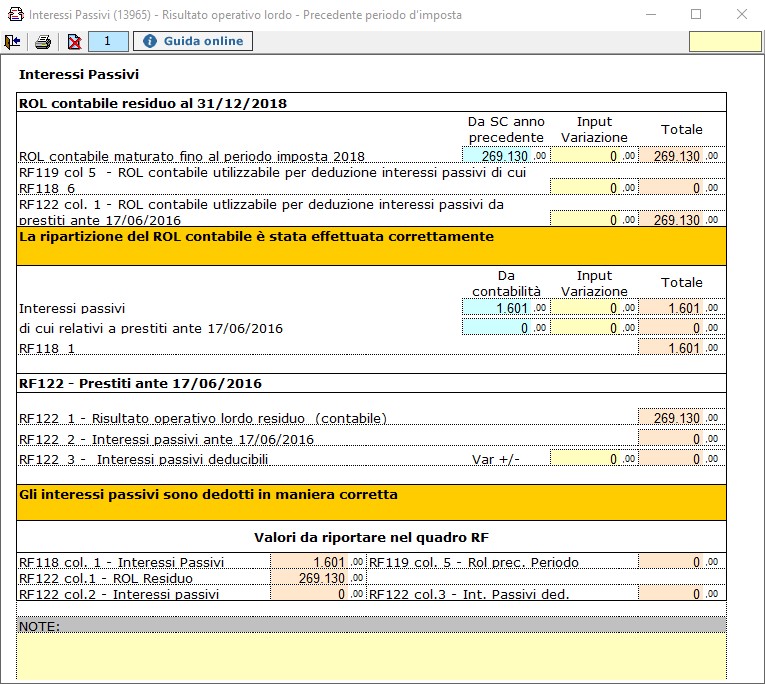

Determinazione della quota di interessi passivi deducibile

La gestione che consente di determinare la quota di interessi passivi è la seguente:

E consente la compilazione controllata dei campi:

- RF118_1 – Interessi passivi

- RF119_5 – ROL precedente periodo d’imposta

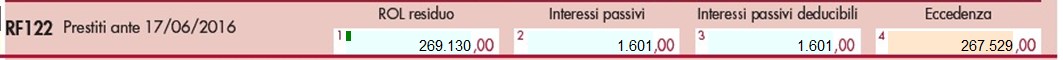

- Prestiti ante 17/06/2016 – RF122_1 – ROL residuo

- RF119_5 – ROL precedente periodo d’imposta

- Prestiti ante 17/06/2016 – RF122_3 – Interessi passivi deducibili

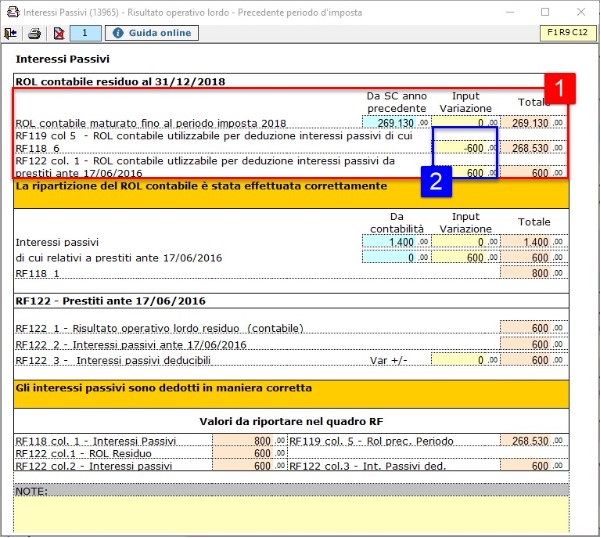

Il ROL contabile del 2018 è riportato dal modello di dichiarazione dei redditi dell’anno precedente e il software lo ripartisce in automatico:

- ai fini della deduzione degli interessi passivi derivanti da prestiti ante 17/06/2016, se il periodo d’imposta inizia il 01/01/2019, quindi lo riporta nel campo RF122_1

- ai fini della deduzione degli interessi passivi di cui al rigo RF118_6, quindi lo riporta in RF119_5, se il periodo d’imposta NON inizia il 01/01/2019. In quest’ultimo caso l’utente può ripartire l’importa tra i campi RF119_5 e RF122_1, intervenendo in “input variazione”.

Nel 1° caso (inizio periodo imposta 01/01/2019), il ROL contabile viene interamente destinato alla deduzione degli interessi di cui al rigo RF122_2. Quindi il software prioritariamente li riporta in RF122_3 e l’eventuale eccedenza di ROL contabile sarà riportato nel dichiarativo dell’anno successivo.

Nel 2° caso, quindi se il periodo d’imposta NON inizia il 01/01/2019, la compilazione prevede la destinazione del ROL contabile interamente per la deduzione degli interessi passivi di cui al rigo RF118. E’ l’utente che in presenza anche degli interessi passivi relativi a prestiti ante 17/06/2016 decide se suddividere il ROL contabile.

RIV/10

TAG Deducibilità Interessi Passivi Soggetti IRESRedditi 2020Soggetti IRES