La legge di stabilità 2015 ha introdotto il nuovo regime forfetario e ha soppresso gli altri regimi agevolati in vigore fino al 31/12/2014. Per il regime fiscale di vantaggio di cui all’art.27, commi 1 e 2, DL 98/2011 è stata fatta un’eccezione:

I contribuenti che nel 2014 adottavano il regime dei Minimi potranno continuare a permanervi fin tanto sono rispettati i requisiti previsti.

In poche parole il regime dei minimi…

Requisiti

Anno precedente:

- ricavi o compensi, ragguagliati ad anno, non superiori a € 30.000;

- assenza di spese per lavoratori dipendenti o collaboratori;

- assenza di cessioni all’esportazione;

- non erogate somme sotto forma di utili da partecipazione agli associati con apporto di solo lavoro;

Triennio precedente:

- acquisti di beni strumentali per un ammontare inferiore a € 15.000;

Semplificazioni

Sono esonerati

- dalla registrazione e dalla tenuta delle scritture contabili;

- dagli obblighi riguardanti l’imposta sul valore aggiunto;

- dal pagamento dell’Irap;

- dalla compilazione degli Studi di Settore.

Caratteristiche e adempimenti

- Determinazione del reddito in base al principio di cassa;

- determinazione del reddito in deroga, rispetto alle regole stabilite dal TUIR;

- assoggettamento del reddito ad imposta sostitutiva: sul reddito imponibile si applica l’imposta sostitutiva del 5%;

- ritenuta d’acconto: i ricavi e i compensi dei soggetti che adottano il regime dei minimi non sono assoggettati a ritenuta d’acconto da parte del sostituto d’imposta.

I contribuenti devono rilasciare apposita dichiarazione da cui risulta la loro “appartenenza” al regime dei minimi.

Contribuenti Minimi in Contabilità GB

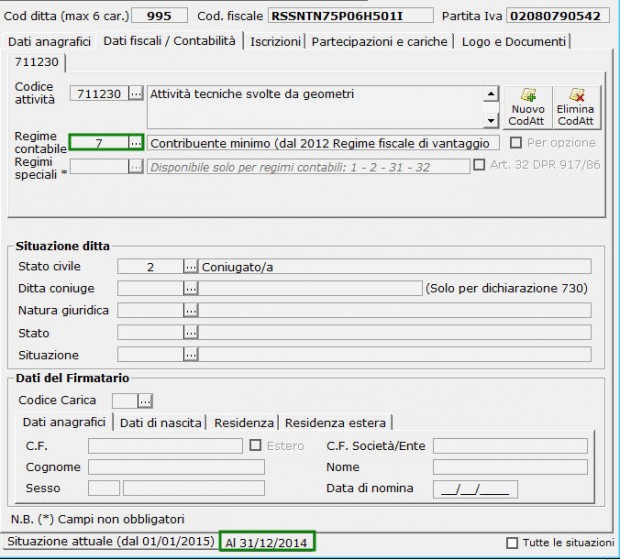

Anagrafica

Nell’anagrafica delle ditte è fondamentale impostare correttamente il regime contabile (quello previsto per il regime dei minimi è il “7 – Contribuente minimo (dal 2012 Regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità)”) nello storicizzazione corretta (per il modello Unico 2015 si fa riferimento alla situazione della ditta al 31/12/2014).

Già nel corso dell’esercizio è possibile tenere sotto controllo i requisiti per la permanenza nel Regime, con la gestione “Verifica situazione Minimi – Ex minimi”:

- ContBil

- Bilancio

- Verifica situazione Minimi – Ex minimi

In questa gestione è possibile:

- Verificare i Ricavi conseguiti nell’anno

- Verificare il valore dei beni strumentali del triennio

- Determinare l’imposta sostitutiva da versare per l’esercizio.

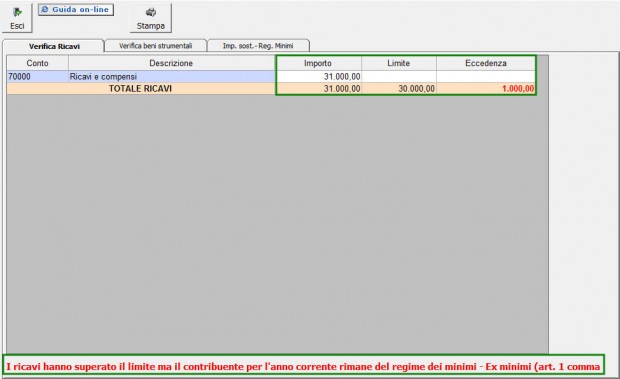

a) Verifica Ricavi

Nella sezione “Verifica ricavi” è possibile controllare in qualsiasi momento se i ricavi conseguiti sono superiori alla soglia di € 30.000, prevista per la permanenza nel regime o se addirittura sono stati superati € 45.000, con conseguente uscita dal regime nell’esercizio stesso.

In fondo alla sezione il software indica all’utente se i ricavi sono sotto la soglia prevista per la permanenza nel regime; se superano la soglia indica all’utente se l’uscita deve avvenire nell’esercizio in corso o in quello successivo.

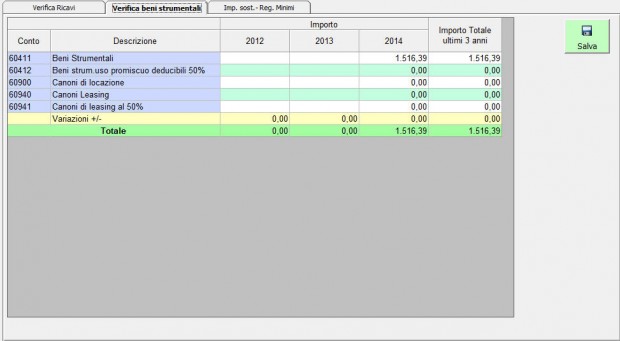

Nella sezione “Verifica beni strumentali” è possibile controllare che il valore dei beni strumentali acquistati nel triennio non superino il limite di euro 15.000, come prevede la normativa per la permanenza nel regime.

Anche in questo caso, il software indica all’utente la posizione della ditta rispetto al limite previsto dalla normativa per la permanenza nel regime: se il limite è superato, lo segnala in fondo alla sezione.

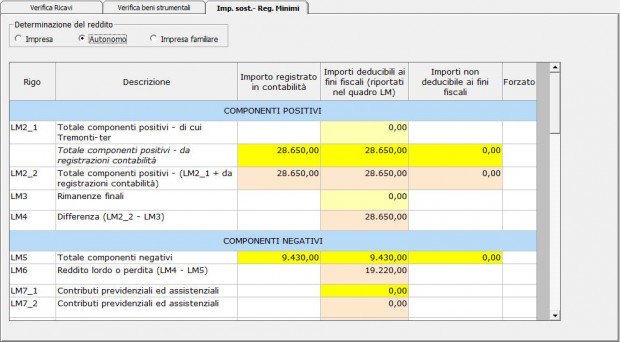

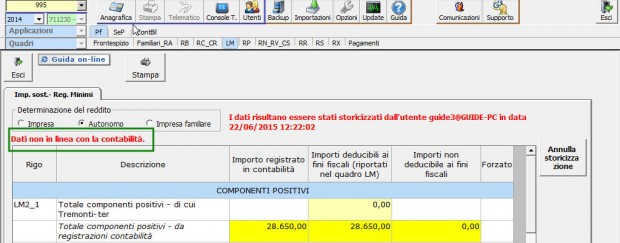

La sezione “Imp.sost-Reg.Minimi” permette di determinare già nel corso dell’esercizio l’importo dell’imposta sostitutiva dovuta dal contribuente. In fase di compilazione del modello Unico permette la compilazione del quadro LM, cui è agganciata la stessa gestione presente in contabilità.

La maschera è compilata in automatico dal software secondo quanto registrato in contabilità; l’utente ha comunque la possibilità di modificare quanto riportato e d’inserire i dati nei campi non integrati con la contabilità.

Nel modello Unico, quadro LM, la gestione si apre dal pulsante “Importa/Inserisci DATI CONTABILI”.

Nel caso in cui l’utente non abbia gestito con Contabilità GB la ditta, la gestione deve essere compilata manualmente.

Nel caso di software integrato, all’apertura del quadro LM sia i dati contabili sia quelli provenienti dall’applicazione F24 sono già riportati nei campi.

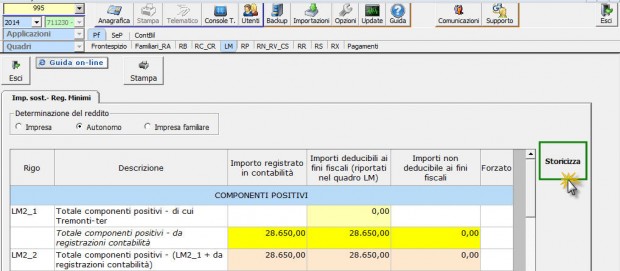

In fase di predisposizione del modello Unico la gestione deve essere, quando l’utente ha finito la sua compilazione, “Storicizzata”.

E’ possibile effettuare la “Storicizzazione” della gestione solo quando è aperta dal quadro LM e non in Contabilità: questo perché dalla gestione controlli è possibile riportare all’interno della maschera dei dati che provengono dal modello Unico dell’anno precedente, come ad esempio l’importo dell’eventuale credito dell’imposta sostitutiva del periodo d’imposta 2013.

Nel momento in cui la gestione è stata storicizzata eventuali modifiche fatte in Contabilità GB non sono aggiornate nella gestione. Il software lo segnala tramite la gestione “Controlli” e all’interno della maschera “Imp.sost.-Reg.Minimi” indicando che “i dati della contabilità non sono in linea con quelli presenti nella gestione del quadro LM”.

Per avere i dati aggiornati è sufficiente “destoricizzare” la maschera cliccando il pulsante “Annulla storicizzazione”.

CB101 – TM/24

TAG Minimi